Wer auf Grillpartys geht, der wird früher oder später feststellen, dass diese scheinbar der ideale Ort sind, um über Börsengewinne zu sprechen. Vor allem von Gewinnen mit Einzelaktien wird dann viel gesprochen. Wenn ich mich nicht ein bisschen mit der Thematik auseinandersetzen würde, wäre ich wohl schnell neidisch. Warren Buffett sagte einst:

You can’t stand to see your neighbor getting rich. You know you’re smarter than he is and he’s doing these things and he’s getting rich.

Warren Buffett

Was ist von den super Renditen der prahlenden Grillfeiergäste zu halten? Studien meinen herausgefunden zu haben, dass Privatanleger im Durchschnitt nur 2% Rendite im Jahr erzielen. Und das obwohl die Indizes im Durchschnitt etwa 6 oder 7% bringen. Gerne spricht man über die Gewinne und kehrt die Verluste unter den Teppich.

Selbst Fondsmanager – also solche Leute, die das täglich professionell machen – schlagen zu ca. 80% nicht den Index. Es fischen schließlich alle im gleichen Teich. Es sind deshalb aber nicht mehr Fische drin.

Wann machen Einzelaktien Sinn?

Die Frage ist also, ob man sich von vornherein geschlagen geben sollte und einfach auf kostengünstige ETFs setzen sollte. Grundsätzlich bin ich der Meinung, dass man langfristig nur den Markt schlagen kann, wenn man auf Small- und Micro-Caps – also Nebenwerte – setzt. Langfristig zeigt sich, dass Aktien kleinerer Unternehmen im Durchschnitt höhere Renditen liefern. Man spricht hier vom Size-Effekt. In der Tabelle unten gebe ich eine mögliche Richtlinie, ob Einzelaktien Sinn machen oder eher nicht:

| Anlagekapital | Machen Einzelaktieninvestments Sinn? |

| <5.000€ | Nein, Diversifikation (<10% pro Einzelaktie) nicht möglich und Transaktionsgebühren möglicherweise zu hoch (je nach Broker) |

| >5.000€ und <40.000€ | Einzelaktien möglich, Privatdepot sinnvoll, wie oben beschrieben, sollte man eher auf Small- und Micro-Caps setzen, zeitlicher Aufwand steht in schlechtem Verhältnis zu dem Ertrag aus der Outperformance (lieber ein paar Stunden mehr arbeiten 🙂 ) |

| >40.000€ und <400.000€ | Einzelaktien sinnvoll, Privatdepot sinnvoll, Steuerlast steigt allerdings, Investition in gute Aktien-WriteUps/ DeepDives/ Börsenbriefe/ Research/ Screener sinnvoll |

| >400.000€ | Einzelaktien sinnvoll, Einrichtung einer vvGmbH sinnvoll, um Steuerlast zu minimieren |

| >3.000.000€ | Illiquide Micro-Caps können schwerer gehandelt werden, Outperformance und Handel schwieriger. Wechsel auf Small- und Mid-Caps; dadurch möglicherweise sinkende Outperformance |

Die Werte in der Tabelle oben habe ich mir mit gesundem Menschenverstand hergeleitet.

Mit weniger als 5.000€ kann man kaum noch Diversifizierung über 10 Einzelaktien realisieren. Mit Brokern wie Trade Republik könnte man solch ein Depot vielleicht noch umsetzen, der Handel wäre aber auf Werte beschränkt, die vom Handelsplatz Lang&Schwarz abgedeckt werden.

Hat man mehr Geld so machen Einzelaktien Sinn, allerdings steht der Ertrag in einem schlechten Verhältnis zur investierten Zeit. Wer 40.000€ investiert und den Markt um 5% pro Jahr schlägt, der generiert 2000€ extra pro Jahr. Das ist nicht schlecht, wird aber mit einigem Stress und viel Rechercheaufwand bezahlt… ein paar bezahlte Überstunden wären hier genauso möglich und generieren eine sehr sichere Performance.

Wer mehr Geld hat, für den macht es Sinn darüber nachzudenken, etwas Geld in Börsenbriefe oder Research zu investieren. Auch Aktienscreener – wie bei mir TIKR – können hilfreich sein. Wer 100.000€ investiert und durch Investitionen in Research 1% Outperformance generiert, für den wären Investitionen von fast 1000€ also sinnvoll angelegtes Geld. Berücksichtigt werden muss, dass bei größeren Beträgen die Steuerlast ansteigt. Bei 25% Kapitalertragssteuer (plus Solidaritätszuschlag, evtl. Kirchensteuer) muss über Einzelaktien eine gewisse Outperformance gegenüber den Indizes erzielt werden, um alleine die steuerlichen Nachteile wieder reinzuholen.

Deshalb ist es aus meiner Sicht sinnvoll dann ab ca. 400.000€ oder 500.000€ eine vermögensverwaltende GmbH zu gründen, um die Steuerlast beim Investieren zu minimieren.

Ab wann dann mit Einzelaktieninvestments Outperformance nicht mehr erzielt kann, kann ich nicht sagen. Ich sehe allerdings schon, dass die Fonds in denen ich investiert bin, bereits mit Anlagevermögen von ca. 20 Mio. € keine Outperformance oder sogar Underperformance liefern. Das kann an deren Unvermögen liegen, Kapital renditeträchtig zu allokieren; zum großen Teil liegt das aber sicher an der Menge an Kapital, das bewegt werden muss.

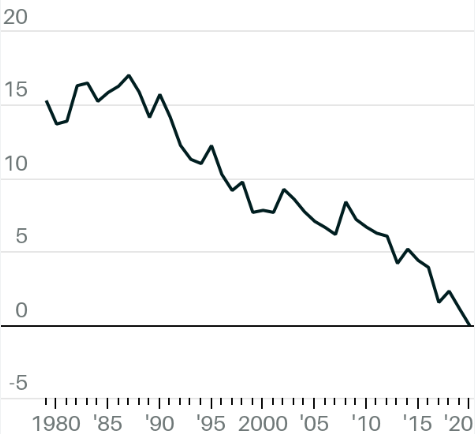

Auch der große Altmeister Warren Buffett hat über die Jahre immer weniger Outperformance mit seinem Konglomerat und Investmentvehikel Berkshire Hathaway erzielt (siehe Grafik unten).

Vielleicht sind die Märkte in den letzten 50 oder 60 Jahren effizienter geworden – sicherlich. Aber die kaum oder nicht mehr vorhandene Outperformance von Warren Buffett relativ zum S&P 500 liegt sicher daran, dass er Mühe hat, schnell Positionen auf- und abzubauen und nicht mehr in kleine schnell wachsende Unternehmen investieren kann.

Wann wäre man Multi-Millionär (10 Millionen Euro)?

Wir kehren noch einmal zur Grillparty zurück und fragen uns folgende Fragestellung: Person XY besitzt 100.000€ legt diese an, hat ein glückliches Händchen. Mit welcher Rendite und Zeit endet man mit 10 Millionen Euro?

| Rendite pro Jahr | Zeit von 100.000€ bis 10 Millionen Euro in Jahren |

| 200% | 4,2 |

| 100% | 6,6 |

| 50% | 11,4 |

| 40% | 13,7 |

| 25% | 20,6 |

| 15% | 33,0 |

| 10% | 48,3 |

| 5% | 94,4 |

Aus der Tabelle oben lässt sich also gut erkennen, dass die Person, die lauthals auf der Grillparty über Börsengewinne prahlt, mit einer Rendite von 50% pro Jahr bereits nach weniger als 12 Jahren als Multimillionär enden würde (steuerliche Aspekte mal ausgenommen). Und ist er auch Multimillionär? Die Frage sollte man einfach mal stellen… Dann wird möglicherweise klar, dass wohl nicht jedes Jahr und auch nicht mit jedem seiner Investments 50% rausspringen.