Das ist eine Frage, die man sich selbst stellt oder von anderen gestellt bekommt, wenn man den Aktienmarkt schlägt – also mehr Rendite liefert als eine Vergleichsbenchmark. Wenn man sich meine Rendite anschaut, sind grundsätzlich drei Erklärungsansätze möglich, um die Rendite zu erklären:

- Die Rendite ist nur gefaked.

- Ich hatte Glück. So wie man beim Lotto nicht systematisch gewinnt, aber eben auch mal Glück haben kann.

- Die Rendite ist systematisch erwirtschaftet worden, das System funktioniert.

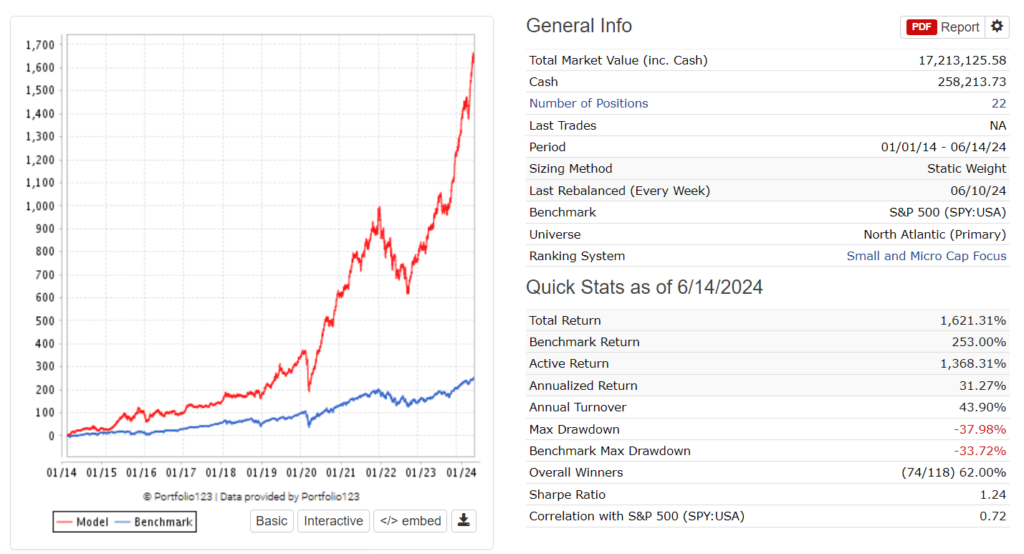

Nun. Wenn ich mir die Performance aus dem Backtesting mit Porfolio123 anschaue, dann sieht es so aus als ob Überrenditen systematisch möglich sind. Die Frage ist also, welche Stolpersteine beim Investieren mit quantitativen Strategien kann es noch geben? Warum sind wir nicht alle reich?

Im Buch „Quantitative Strategies for Achieving Alpha“ von Richard Tortoriello schreibt der Autor:

EPILOGUE: WHY AREN’T WE ALL RICH?

„Quantitative Strategies for Achieving Alpha“ von Richard Tortoriello

Many of the strategies you will see tested in this book provide excess returns versus our Backtest Universe of over 6%, for top quintile […]. Over the twenty years from January 1988 to December 2007—the test period used in this book—the average annual return for our Backtest Universe was about 14%. If you could earn an average of 20% annually on your stock portfolio […], you’d be on your way to retirement and a large yacht in no time. Unfortunately, 20% average annual returns are very hard to achieve over an extended time period. Although the strategies presented in this book are predictive and do offer the investor the potential to achieve above-market returns, there are a couple obstacles to realizing the full excess returns you’ll see in the Backtest Summaries.

The first and primary obstacle is transaction costs. The costs of buying and selling 30, 50, or more stocks each year can be substantial. These costs include not only brokerage commissions, which the individual can minimize by trading through an internet-based broker, but also the small “spread” an investor pays when buying or selling shares. […] For institutional and other large investors, market price impact, or slippage, is often the largest component of transaction costs. Slippage occurs when a money manager seeks to make a large purchase or sale, thereby bumping up the purchase price or pushing down the sale price. Market impact depends a lot on the liquidity of the stock in question and the size of the trade. […]

Another potential obstacle is the fact that a strategy that worked well in the past may not work as well in the future. In this book, we seek to uncover what I call the basics, investment approaches that work year after year, under various economic and market conditions. Basics such as profitability, valuation, and cash flow generation will never go out of style precisely because they are basic to what makes a worthwhile investment. However, specific investment strategies can and do go out of style for extended periods or can become over-exploited by market participants. For example, in 1998 through 2000, investors who followed a strategy of buying low P/E stocks—a strategy that has worked well historically—underperformed miserably. […] Although I fully expect that many of the strategies presented in this book will provides strong excess returns in the future, past results are no guarantee of future success […]

Finally, it’s worth keeping in mind that the excess returns shown in the tests that follow are averaged over a period of 18 to 20 years. This means that excess returns in any given year may be far from the average. Although the strategies in this book were chosen for their consistency over time, the longer you maintain your discipline and follow a strategy that has proven successful in the past, the greater your chances of achieving strong excess returns in the future.

Es zeigt sich also, dass Outperformance möglich ist (oder sein könnte?), dies aber laut Aussage des Autors drei Hindernisse birgt:

1. Transaktionskosten: Kosten aufgrund von Spreads, Kosten aufgrund von Gebühren an den Broker

2. Slippage

3. Strategien funktionierten in der Vergangenheit, aber sind entdeckt worden und funktionieren (deshalb) nicht mehr.

Ich möchte mich den obigen drei Punkten widmen, um mich selbst zu fragen, welcher dieser Punkte valide ist:

1. Transaktionskosten: das ist ein valider Punkt, aber auch dieser kann bei Portfolio123 berücksichtigt werden. Im Backtesting werden zudem Durchschnittskurse der letzten zwei Tage verwendet, um kurzzeitige Bewegungen oder Bid-Ask-Spreads etwas wegzuglätten. Zudem sind Transaktionskosten deutlich relevanter bei Strategien von mehreren hundert Prozent Portfolio-Turnover. Ich denke der Punkt ist valide, kostet also Performance, aber auch dann müsste noch Outperformance möglich sein – wenn auch weniger.

2. Slippage: Für größere Order ist Slippage sicher relevant. Allerdings ist mein Kriterium beim Kaufen, dass nur Aktien mit einem Mindesthandelsvolumen von mehr als 18’000 USD in den letzten zwei Wochen ausgewählt werden. Für Kleinstorder eines Privatanlegers muss das also allemal reichen; zumindest wird Risiko von hohem Slippage reduziert.

3. Strategien funktionierten in der Vergangenheit, aber nicht mehr in der Zukunft: nun, genau das weiß man natürlich nicht. Grundsätzlich gilt, dass Strategien immer auf Daten in der Vergangenheit gefittet werden können und dann in der Zukunft nicht mehr die gleiche Rendite zeigen.

Anhänger der Effizienzmarkthypothese werden mir widersprechen was die systematische Outperformance angeht.

„Die Markteffizienzhypothese oder Effizienzmarkthypothese (englisch efficient market hypothesis; kurz EMH) ist eine mathematisch-statistische Theorie der Finanzökonomik, die besagt, dass Marktpreise alle verfügbaren Informationen widerspiegeln. Eine direkte Konsequenz ist, dass kein Marktteilnehmer dem Markt langfristig überlegen sein kann, außer durch Glück oder Nutzung nicht-öffentlicher Informationen.“ Wikipedia-Artikel: Markeffizienzhypothese

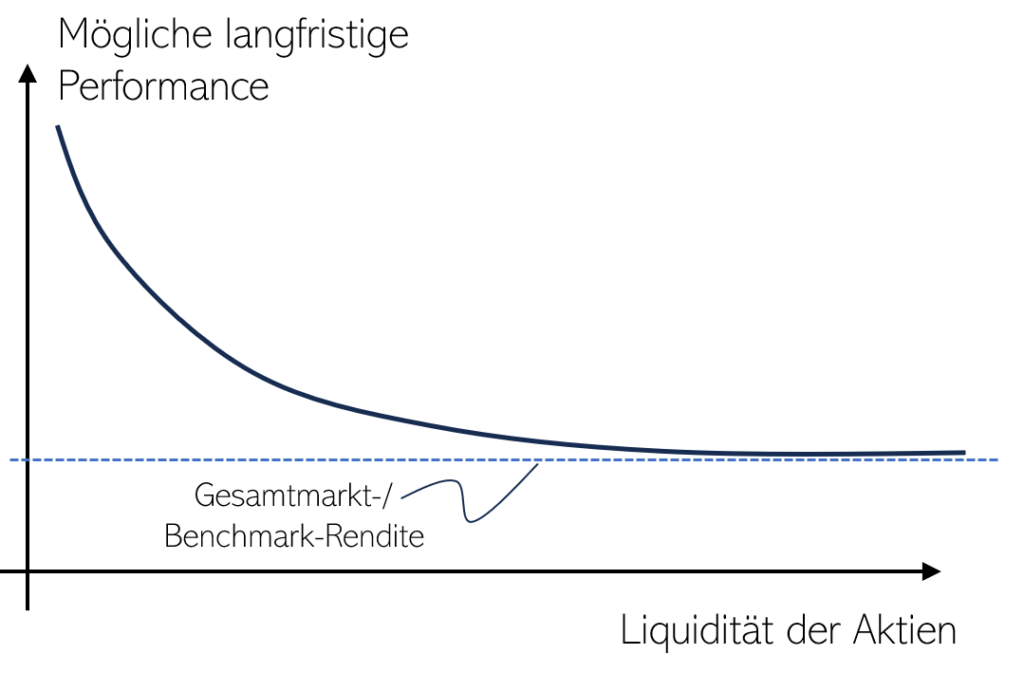

Outperformance scheint also laut Lehrbuch nicht systematisch möglich zu sein. Ich denke, dass diese These größtenteils gilt, aber nicht allgemeingültig ist. Darstellen möchte ich dies an folgender Grafik:

Eine hohe Outperformance scheint mir (im Backtesting und in der Realität) mit Strategien möglich zu sein, in denen illiquide, kleine Aktien gekauft werden. In diesen Marktsegmenten (Nano-Caps, Micro-Caps) sind systematisch Ineffizienzen im Markt zu finden. Dies scheint schwieriger zu sein im Large-Cap-Segment. Man könnte auch sagen: dort ist einfach mehr Konkurrenz.

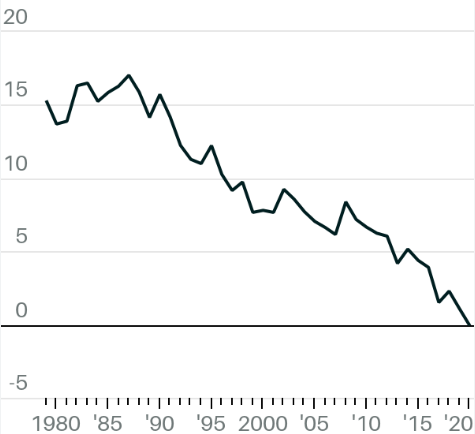

Selbst der große Altmeister Warren Buffett konvergiert asymptotisch über die Jahre an die Benchmark-Rendite des S&P500 (siehe Grafik oben).

Jeder Investor sollte sich selbst fragen, ob er Aktien kaufen möchte, die auch Hedgefonds-Manager weltweit oder Warren Buffett kaufen. Kann ich bessere Monte-Carlo-Simulationen als Analysten mit Abschluss von der Harvard Business School erstellen? Will ich mich wirklich mit dem norwegischen Staatsfonds oder quantitativen Hedgefonds mit High-Performance-Computern anlegen? Meine Antwort ist: nein. Ich denke nur Strategien, die nicht wirklich skalieren und nur mit kleinem Geld möglich sind, machen im Bereich des aktiven Investierens für mich Sinn.