Allgemeines

Wer sein Geld an der Börse anlegen möchte, der steht ganz am Anfang vor der Entscheidung: aktiv oder passiv. Für viele bedeutet das erst einmal die Wahl zwischen ETFs – Exchange Traded Funds – also Fonds, die den Verlauf eines Index nachbilden und aktiv gemanagten Fonds, bei denen ein Fondsmanager die Geschicke lenkt, die Investitionsquote steuert, die vielversprechendsten Aktien auswählt oder eventuell in Anlageklassen wie Anleihen oder Rohstoffe umschichtet.

Seit jeher versuchen natürlich auch Privatanleger ihres Glückes Schmied zu sein und Aktien selbst auszuwählen und den großen Wurf zu machen. Diverse Strategien mit unterschiedlichsten Ansätzen existieren: Dividendenstrategien, Auswahl von Wachstumsaktien, Chartanalyse von Aktien, Value-Investing, Ausnutzung von Sondersituationen etc. Wohl jede Strategie hat ihre Daseinsberechtigung – sonst würde sie ja nicht existieren. Und obwohl eine Strategie vielleicht den breiten Markt – also spezifische Indizes – underperformt, so kann die Strategie dennoch sinnvoll und zweckmäßig sein. Dann nämlich, wenn man eben in den psychologisch schweren Zeiten davon überzeugt bleibt und weiter auf dem Pfad bleibt und nicht panisch alles verkauft oder in einer Euphorie die neuesten Hype-Aktien kauft.

Levermann-Strategie

Susan Levermann stellt in ihrem Buch „Der entspannte Weg zum Reichtum“ (Amazon-Affiliate-Link) eine quantitative Strategie vor, um Aktien auszuwählen. Sie stellt ein Punktesystem vor, um Aktien auszuwählen. Dabei werden Punkte vergeben für die Solidität der Bilanz – gemessen an der Eigenkapitalquote eines Unternehmens. Zudem wird ein Unternehmen anhand seiner Profitabilität bewertet – gemessen an der EBIT-Marge, der Eigenkapitalrendite und dem Gewinnwachstum. Um nicht zu viel für ein Unternehmen zu bezahlen, fließt die Bewertung des Unternehmens ins Punkteschema mit ein. Punkte werden für das aktuelle Kurs-Gewinn-Verhältnis (kurz KGV) und das KGV der vergangenen fünf Jahre vergeben. Darüber hinaus wird dem Momentum eine große Bedeutung beigemessen. Punktvergaben erfolgen deshalb bei stark positiven Ausschlägen des Kurses am Tag der Veröffentlichung der Quartalszahlen, sowie bei steigendem Kurs auf Sicht von sechs bzw. zwölf Monaten. Zu guter Letzt fließen Analystenmeinungen und Gewinnrevisionen ins Punkteschema mit ein.

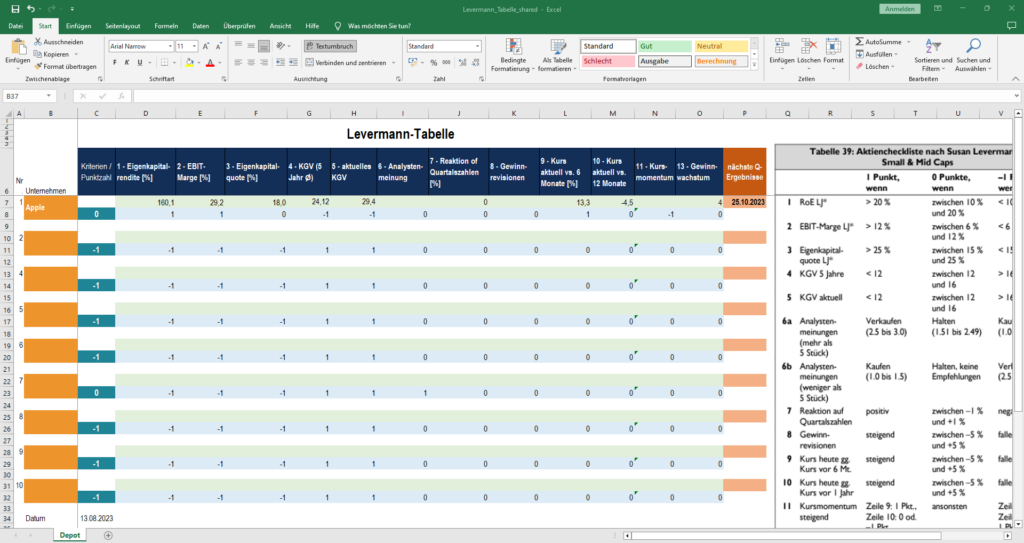

In folgender Tabelle ist die Punktevergabe nach Susan Levermann für Small und Mid-Caps dargestellt:

| Kriterium | 1 Punkt, wenn | 0 Punkte, wenn | -1 Punkt, wenn |

|---|---|---|---|

| Eigenkapitalrendite | > 20% | zwischen 10% und 20% | < 10% |

| EBIT-Marge | > 12% | zwischen 6% und 12% | < 6% |

| Eigenkapitalquote | > 25% | zwischen 15% und 25% | < 15% |

| KGV, 5 Jahre | < 12 | zwischen 12 und 16 | >16 |

| KGV aktuell | < 12 | zwischen 12 und 16 | >16 |

| Analystenmeinung (mehr als 5 Stück) | Verkaufen (2,5 bis 3) | Halten (1,51 bis 2,49) | Kaufen (1,0 und 1,5) |

| Analystenmeinung (weniger als 5 Stück) | Kaufen (1,0 bis 1,5) | Halten, keine Empfehlunge) | Verkaufen (2,5 bis 3,0) |

| Reaktion auf Quartalszahlen | positiv | zwischen -1% und +1% | negativ |

| Gewinnrevisionen | steigend | zwischen -5% und +5% | fallend |

| Kurs heute vs. Kurs vor 6 Monaten | steigend | zwischen -5% und +5% | fallend |

| Kurs heute vs. Kurs vor 1 Jahr | steigend | zwischen -5% und +5% | fallend |

| Kursmomentum steigend | Zeile 9: 1 Punkt, Zeile 10: 0 oder -1 Punkt | ansonsten | Zeile 9: -1 Punkt, Zeile 10: 0 oder 1 Punkt |

| Dreimonatsreversal | generell 0 Punkte | ||

| Gewinnwachstum | EPS AJ < EPS NJ | zwischen -5% und +5% | EPS AJ > EPS NJ |

Bekannte Levermann-Depots

Es gibt mehrere kommerzielle Anbieter, die einige Aktienuniversen durchforsten und Levermann Topscorer präsentieren, um die Aktienauswahl zu vereinfachen. Zudem gibt es den Blog von Petra Wolff (https://petrawolff.blog [Achtung: externer Link]). Dort stellt sie ihre eigenen Erfahrungen mit der Strategie vor und zeigt an einem Echtgelddepot auf wie sie die Strategie mit deutschen Small- und Micro-Caps umsetzt.

Gewissen Bekanntheitsgrad hat zudem das wikifolio Index-Zertifikat von Stephan Pflug, alias „Leise“. Das wikifolio wurde 2012 aufgelegt, verwaltet derzeit ca. 10,8 Mio. Euro und wendet die Strategie auf deutsche Small-Cap Aktien an (Stand: Dezember 2022).

Anpassung der Kriterien

Die Strategie selbst habe ich für mich etwas angepasst: eine Aktien kann ich kaufen, wenn sie fünf oder mehr Punkte aufweist. Zudem habe ich das Kriterium für das KGV durch die Bewertung mittels EV/EBIT ersetzt (EV: Enterprise Value). Dadurch versuche ich bei der Unternehmensbewertung die Verschuldungssituation mit zu berücksichtigen. Das Punkteschema sieht dann wie folgt aus:

| EV/EBIT < 10 | 10 < EV/EBIT < 14 | EV/EBIT > 14 |

| 1 Punkt | 0 Punkte | -1 Punkt |

Zudem werde ich mehr Aktien im Depot haben als es Frau Levermann in ihrem Buch empfiehlt. Um ausreichend diversifiziert zu sein und sich gleichzeitig nicht komplett zu verzettelt, wird eine Aktienanzahl von 12 bis 20 Aktien angestrebt.

Die Positionsgröße beim Kauf einer Aktie soll 10% des Gesamtportfolios nicht übersteigen. Durch Kurssteigerungen soll es möglich sein für eine Aktie bis zu 20% des Portfolios einzunehmen. Steigt der Depotanteil über 20% so wird die Position getrimmt.

Umsetzung der Strategie und Aktiensuche

Zur Aktienauswahl möchte ich mich dabei allerdings nicht auf Deutschland beschränken. Grundsätzlich bin ich an politisch stabilen Märkten und Gesellschaften interessiert, weil ich denke, dass dort die geringsten Downside-Risiken und Unwägbarkeiten bestehen. Deshalb besteht mein Anlagegebiet verstärkt aus den Regionen Europa, Nordamerika, Pazifikregion (Japan, Australien, Neuseeland).

Geeignete Aktien suche ich mittels der Screening-Funktion der Website „tikr“ (https://tikr.com [Achtung: externer Link]). Das Tool ist kostenpflichtig, ob sich das Ganze lohnt, muss sich zeigen…

Den Kauf der Aktien setze ich über drei Depots um: Für deutsche Aktien verwende ich den Smartbroker. In meinen Augen ist er einer der besten und gleichzeitig günstigste Broker für deutsche Aktien. Gehandelt werden kann für 0€ über gettex, 1€ über Lang&Schwarz, 4€ über Tradegate und 4€ und ein paar Zerquetschte über XETRA. Alle deutschen Regionalbörsen sind eingebunden. Die Bedienoberfläche ist nicht die schickste, aber das ist mir nicht so wichtig.

Ausländische Titel handle ich entweder über Interactive Brokers, wenn möglich. Degiro nutze ich nur für bspw. griechische Aktien, die nicht über Interactive Brokers handelbar sind.

Marktkapitalisierung der Unternehmen

Wie Petra Wolff und Stephan Pflug möchte ich die Strategie auf Small und Micro-Cap-Bereich Caps anwenden – also solche, die sich im Bereich einer Marktkapitalisierung von weniger als 1 Milliarde Euro bewegen. Das liegt darin begründet, dass positives Momentum und Trends bei solchen Unternehmen operativ wie kurstechnisch oft länger anhält. Zudem versprechen kleine Unternehmen statistisch gesehen eine bessere Rendite als Large Caps. Das liegt schlicht daran, dass kleine Unternehmen noch mehr Wachstum versprechen und dynamischer sind als sehr große Unternehmen.

Ziel

Ziel soll es sein, Benchmark-Indizes wie den SDAX, EuroStoxx Small Cap oder den MSCI World Small Cap zu schlagen. Es macht nur Sinn hier Zeit und Ressourcen reinzustecken, wenn sich das Ganze auch lohnt. Seit September 2022 tracke ich die Performance. September 2024 – also nach zwei Jahren – werde ich Bilanz ziehen. Hat eine Outperformance stattgefunden, so werde ich die Strategie weiter fortsetzen. Möglicherweise werde ich, um es steuerlich optimaler zu gestalten, eine vermögensverwaltende GmbH gründen. Das ist das Mittelfristziel – eine vvGmbH im Jahr 2026!

Wenn du möchtest, kannst Du eine Levermann-Excel-Tabelle von mir herunterladen. Du musst nur die Daten aus den einschlägigen Portalen übertragen. Die entsprechenden Punkte werden automatisch entsprechend der Strategie von Susan Levermann errechnet. (Alle Angabe ohne Gewähr). Das Layout ist unten im Bild dargestellt.

Alle Artikel zur Levermann-Strategie und wie ich sie umsetze, gibt es HIER.